曾经家电 3C 领域的佼佼者,自 2012 年和京东开展价格战促使坚决转型电商后,苏宁易购(002024.SZ)最近十年来或从家电走向全品类,或开放全场景,或收购老牌商超,一直在线上线下融合转型中摸索。

2020 年 4 月 17 日晚间,苏宁易购发布了 2019 年业绩报告。

2019 年,苏宁易购实现营业收入 2692.29 亿元,同比增长 9.91%;实现归母净利润 98.43 亿元, 同比下滑 26.15%。

转让苏宁小店股权、收购家乐福、苏宁金服 C 轮增资扩股、日本 LAOX 增资扩股,2019 年苏宁易购动作频频。经营战略调整后,苏宁易购 2019 年商品销售规模为 3787.40 亿元,同比增长 12.47%。

在阿里系和腾讯京东系的挤压下,虽然 2019 年业绩增速有所放缓,但苏宁易购营收和净利总体依然呈稳步增长势态。

品类突围,大快消同比增长 115%

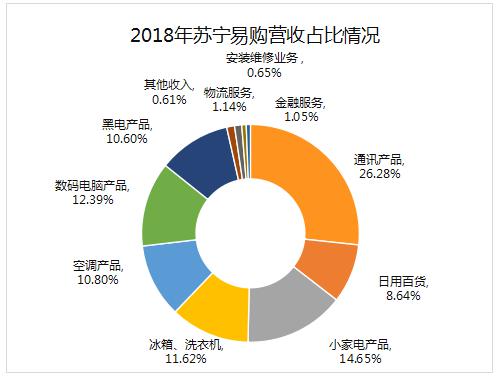

在过去的近十年里,3C+ 大家电业务一直是苏宁易购的主要收入来源,3C+ 大家电业务营收占比曾经高达 85%。

自新零售概念提出之后,苏宁易购同样开始对线下门店及供应体系进行调整,通过开设苏宁小店,以及与商超大卖场合作等模式,将门店和品类逐步扩张。

到 2018 年,快消百货类产品给苏宁易购带来的营业收入已经达到 211.52 亿元,占总营业收入的 8.64%。

(数据来源:公司财报,创业邦制表)

2019 年,在全场景零售生态系统战略布局下,苏宁易购做了两件大事,一是收购万达百货 37 家门店,二是 48 亿元收购家乐福中国 80% 股份。

在收购万达百货之后,苏宁易购将其更名升级改造为苏宁易购广场,并新增储备了 6 个苏宁易购广场项目,新开了 1 个苏宁易购广场。

收购完成后,家乐福中国旗下 200 多家大卖场的家电业务也将交由苏宁易购运营。数据显示,截至 2019 年 12 月 31 日,苏宁易购拥有家乐福超市店面 209 家,家乐福便利店 24 家,一线市场门店数量占比达 82.4%。

随着 2019 年完成万达百货及家乐福中国的收购,在原有 3C 加大家电的基础上,苏宁易购在快消类产品上,形成了家乐福中国、苏鲜生、苏宁小店、红孩子母婴以及苏宁百货等实现协同发展苏宁零售业态进一步丰富,全场景融合运营也进入加速阶段。

年报数据显示,2019 年,苏宁易购日用百货品类营业收入增长到 2019 年的 455.70 亿元,同比增长 115.44%,占总营业收入比重跃升至第二位,占总营收的 16.93%。

(数据来源:公司财报,创业邦制表)

全场景零售深度融合初显成效

2019 年,苏宁易购加速推进全渠道多业态的智慧零售场景布局,形成了线上苏宁易购,线下电器店、乡镇零售云的生态链。

线下依然是苏宁易购的核心。

2019 年,苏宁易购继续推进门店数字化升级,通过苏宁推客、苏小团、店播等互联网社交工具赋能门店社群运营能力。与此同时," 零售云 " 业态成为苏宁易购抢占下沉市场的重要途径。

不同于苏宁易购大店形态,零售云在下沉市场开设面积仅为数百平米的小型店铺,或邀请当地小型的单体或连锁家电、手机店加盟,将下沉市场零散的零售模式进行云端化、平台化和数字化改造。通过数字化赋能,形成 " 供应链 + 门店 + 社交电商 " 的新模式,打破了线上线下、店内店外的区隔。

截止 2019 年 12 月 31 日,苏宁零售云门店数达到 5419 家,其中直营店近 833 家,加盟店 4586 家。在报告中,苏宁易购表示,零售云业态特别是加盟店形态,将是苏宁抢占下沉市场最有效的工具。2020 年公司将持续加快苏宁易购零售云加盟店的开设,进一步抢占低线市场。

数据显示,截至 2019 年底,苏宁易购合计拥有各类自营店面及加盟店 8216 家。其中,自营店面 3630 家,苏宁易购零售云加盟店 4586 家。2018 年,苏宁易购门店数合计 11064 家,其中自营店面 8881 家,加盟店 2183 家。

线上运营方面,苏宁易购在 2013 年完成线上线下渠道资源全面共享后,线上交易规模逐年累增。

数据显示,苏宁易购 2018 年线上交易规模已超 2000 亿元,是 2012 年的 10 倍以上,年复合增长率达 54.7%。

2019 年,苏宁易购通过发展苏宁推客、苏宁拼购、苏小团等社交矩阵,以及打造 " 门店直播 + 网红直播 " 组合模式,深度融合家乐福中国供应链,加快到家业务发展,线上销售规模依然有所增长。

数据显示,截至 2019 年 12 月 31 日,苏宁易购注册会员数 5.55 亿,年活跃用户规模同比增长 20.5%,线上商品销售规模为 2387.53 亿元,同比增长 14.59%,较 2018 年增速有所放缓。

(数据来源:公司财报,创业邦制表)

平安证券分析师指出,苏宁易购的线上转型措施跟上了电商爆发式增长的节奏,为苏宁抢到了大零售平台竞争的入场券。

全场景零售深度融合调整后,苏宁易购新生态形式初具成效,2019 年商品销售规模为 3787.40 亿元,同比增长 12.47%。

(数据来源:公司财报,创业邦制表)

归母净利润同比下滑 26.15%

营业收入增长放缓的同时,苏宁易购的总费用率出现轻微增长,这使得公司综合毛利率出现轻微下滑。

2019 年,苏宁易购总费用率从 2018 年的 14.42%,增长到 16.69%,同比增长 2.27%。

报告显示,2019 年,苏宁易购受到门店开发、IT 能力建设,以及新品类运营等业务需求等影响,使得运营费用率出现轻微增长,由 2018 年的 13.91%,增长到 2019 年的 15.84%,同比增长 1.93%。另外,销售费用率也由 2018 年的 10.81%,增长到 2019 年的 12.72%,同比增长 1.91%。

在费用率轻微增长的基础上,苏宁易购综合毛利率有所减少。2019 年,苏宁易购综合毛利率为 14.84%,较 2018 年 15.23% 减少 0.40%。

2019 年,苏宁易购还将苏宁小店、免税连锁店 LAOX 和苏宁金服剥离了报表。

苏宁小店被视为苏宁易购对零售新业态的一种尝试,由于高投入,苏宁小店处于亏损状态。2019 年 6 月,苏宁易购董事长张近东之子张康阳的子公司以 3 亿美元增资苏宁小店,并将苏宁小店剥离上市公司体系。

LAOX 原来是由日本 LAOX 株式会社开设的家电量贩店, 2009 年,彼时的苏宁电器收购了 28.36% 的股权,并将其从家电量贩店转型为免税连锁店。数据显示,LAOX 的业绩并不乐观。2016 -2018 年,其净利润分别为 -1.5 亿元、0.1 亿元、-1.16 亿元。2019 年 6 月,苏宁易购 LAOX 将不再纳入苏宁易购的合并报表范围。

同时被剥离出上市公司的还有苏宁金服。2019 年 9 月末,苏宁金服完成了苏宁金控等多方参与的 C 轮增资扩股,苏宁易购持有苏宁金服 41.15% 股权,不再纳入上市公司合并报表,截止 2019 年 12 月 31 日苏宁金服资产负债表不再纳入公司合并报表范围,但 2019 年 1-9 月苏宁金服利润表、现金流量表仍在报表中体现。

在将亏损项目剥离报表后,报告期内,公司实现营业利润、利润总额分别为 146.72 亿元、145.95 亿元,同比增长 7.42%、4.65%。

不过,2018 年,苏宁易购出售了部分阿里巴巴股份,使得公司净利润同比下降 26.15%。2019 年,公司实现归属于上市公司股东的净利润 98.43 亿元。

(数据来源:公司财报,创业邦制表)

负重前行,全场景发展前景可期

尽管苏宁易购全场景融合交易初步形成,但依然面临一定的难题和挑战。

传统线下渠道方面,苏宁易购在面临家电行业整体增速下行的同时,也要面临阿里、京东、拼多多等互联网巨头在下沉市场的挑战。

线上平台方面,苏宁易购整体规模不占优势。在前有阿里和京东的压压力下,后来者拼多多通过百亿补贴,也正在成为手机等 3C 品类的又一重量级零售平台。

从市值来看,苏宁易购远远落后于阿里巴巴、京东,同时,拼多多也已经后来者居上。

(单位:亿元,截至 2020 年 4 月 18 日,创业邦制表)

不过,证券分析师普遍认为,尽管苏宁易购整体规模与阿里系、京东相比有较大差距,线上平台规模也已被电商新贵拼多多所超越,但苏宁易购仍是一个运营成熟的多品类零售平台,未来前景可期。

知名电商分析师李成东在接受创业邦采访时指出,显然苏宁易购目前依然存在种种压力,但随着苏宁易购各业态之间逐步打通供应链,运营效率将持续提升,公司的未来依然值得期待。

平安证券分析师亦指出,目前苏宁易购的线上零售平台具备一定知名度,这也是苏宁目前敢于搭建线上线下 " 全场景零售 " 体系的底气所在,是苏宁在零售巨头竞争中冲击阿里系、腾讯京东系下第三席的入场券。